Методичні вказівки до виконання курсової роботи з дисципліни Інвестиційний менеджмент, ХНУБА

|

« Назад Міністерство освіти і науки України Харківський національний університет будівництва та архітектури

Спеціальність: 7.03060101 8.03060101

Методичні вказівки до виконання курсової роботи з дисципліни «Інвестиційний менеджмент», ХНУБА

Харків 2014 Методичні вказівки до виконання курсової роботи з дисципліни «Інвестиційний менеджмент»для студентів спеціальностей 7.03060101, 8.03060101 «Менеджмент організацій і адміністрування» – (за видами економічної діяльності) усіх форм навчання / Укладачі: О. М. Чупир, О. Є. Сичова. – Х.: ХНУБА, 2014. – 16 с. Рецензент А. В. Лозовий Кафедра менеджменту ЗМІСТВСТУП.. 4 1. ІНВЕСТИЦІЙНЕ ПРОЕКТУВАННЯ: СУТНІСТЬ, ПРОБЛЕМИ.. 11 2. ВКАЗІВКИ ДО РОЗРОБКИ ОСНОВНИХ РОЗДІЛІВ БІЗНЕС-ПЛАНУ ІНВЕСТИЦІЙНОГО ПРОЕКТУ ГОСПОДАРЮЮЧОГО СУБ'ЄКТА.. 12 2.1. Загальні положення. 12 2.2. Розробка основних розділів бізнес-плану інвестиційного проекту «Вдосконалення системи мулового господарства каналізаційних очисних споруд м. Харкова. Перша черга – впровадження екологічних технологій». 17 2.2.1. Резюме. 17 2.2.2. Цілі бізнес-плану. 18 2.2.3. Підприємство. 19 2.2.4. Інвестиційний задум. 20 2.2.5. Джерела і об'єкти інвестицій. 22 2.2.6. Розрахунок повернення товарного кредиту. 3 2.2.7. Ринок споживачів послуг і прогнозування обсягів послуг. 4 2.2.8. Розрахунок витрат і прибутку на період інвестування проекту. 5 2.2.9. Розрахунок показників ефективності інвестиційного проекту. 8 2.2.10. Ризик в оцінці доцільності інвестицій. 13 СПИСОК ЛІТЕРАТУРИ.. 16 ВСТУПВ умовах ринку розвиток будь-якого підприємства пов’язаний безпосередньо з інвестиційною діяльністю. Головне завдання підприємства – забезпечення ефективності його подальшого розвитку та стабільного функціонування, що може бути здійснено лише при фаховому управлінні. Діяльність підприємств потребує значного обсягу інвестиційних ресурсів, а це пов’язано з ризиками щодо реалізації інвестиційних проектів та програм в цілому. В процесі інвестиційної діяльності необхідно забезпечити ефективне управління реальними та фінансовими інвестиціями. Вивчення економічної сутності інвестицій, мети та функції інвестиційної діяльності дозволять обґрунтувати її головні завдання на усіх рівнях: держава-галузь-регіон-підприємство. Міждисциплінарні зв’язки. Курс «Інвестиційний менеджмент» базується на раніше отриманих знаннях із дисциплін «Мікроекономіка», «Макроекономіка», «Основи економічної теорії», «Економіка підприємства», «Фінанси», «Внутрішньофірмове планування», «Фінансовий менеджмент», «Основи маркетингу», «Основи бухгалтерського обліку» та є складовою «Менеджменту організацій», «Стратегічного менеджменту». Програма навчальної дисципліни складається з таких змістових модулів: І. Теоретичні та методологічні засади інвестиційного менеджменту. ІІ. Аналіз інвестиційного ринку й інвестиційна стратегія підприємства. ІІІ. Управління інвестиційними ресурсами та реальними інвестиціями підприємства. 1. Мета та завдання навчальної дисципліни1.1. Метою дисципліни є формування у студентів сучасного економічного мислення та системи спеціальних знань у галузі управління інвестиційною діяльністю підприємств, відповідних компетенцій на основі засвоєння основних теоретичних положень і опанування необхідними практичними навичками, що дозволяють ефективно здійснювати цю діяльність на підприємстві. 1.2. Основними завданнями вивчення дисципліни «Інвестиційний менеджмент» є теоретична та практична підготовка студентів із питань: – економічна сутність і форми інвестицій підприємства; – сутність, функції та методичний інструментарій інвестиційного менеджменту; – сучасні методи оцінки та прогнозування інвестиційного ринку; – розробка інвестиційної стратегії підприємства; – визначення основних підходів до формування інвестиційних рішень із вибору напрямів і інструментів інвестування; – правила прийняття рішень щодо реальних інвестиційних проектів підприємства; – методи оцінки ефективності, ризиків, ліквідності окремих реальних проектів і фінансових інструментів, які є об'єктами інвестування; – формування інвестиційної програми й інвестиційного портфелю підприємства, їх оцінка й оптимізація; – оперативне управління інвестиційною програмою й інвестиційним портфелем підприємства. 1.3. Згідно з вимогами освітньо-професійної програми студенти повинні знати: – термінологію, головні поняття інвестиційного менеджменту, економічну сутність і класифікацію понять інвестицій та інвесторів; – методологію інвестиційного аналізу, інвестиційного планування та внутрішнього інвестиційного контролю; – найважливіші критерії та чинники, що враховуються на різних стадіях життєвого циклу життєвого проекту; – принципи управління вибором інвестиційних проектів і формування програми реальних інвестицій; – основи розробки інвестиційної стратегії підприємства; вміти: – розраховувати поточну та майбутню вартість грошових потоків; – розраховувати основні показники оцінки ефективності реальних інвестиційних проектів; – дати оцінку інвестиційної привабливості проекту; – аналізувати альтернативні інвестиційні проекти; – передбачати можливі ризики реальних інвестиційних проектів. На вивчення навчальної дисципліни відводиться 144 години / 4 кредити ECTS. 2. Інформаційний обсяг навчальної дисципліниЗМІСТОВИЙ МОДУЛЬ І. Теоретичні та методологічні засади інвестиційного менеджменту Тема 1. Сутність, мета та функції інвестиційного менеджменту. Тема 2. Методологічні засади та методичний інструментарій інвестиційного менеджменту. ЗМІСТОВИЙ МОДУЛЬ ІI. Аналіз інвестиційного ринку й інвестиційна стратегія підприємства Тема 3. Оцінка та прогнозування розвитку інвестиційного ринку. Тема 4. Інвестиційна стратегія підприємства. ЗМІСТОВИЙ МОДУЛЬ ІII. Управління інвестиційними ресурсами та реальними інвестиціями підприємства Тема 5. Політика формування інвестиційних ресурсів підприємства. Тема 6. Управління реальними інвестиціями підприємства. 3 Основний зміст та методичні вказівки до розробки основних розділів бізнес-плану інвестиційного проекту господарюючого суб’єкта В умовах ринкової економіки процес прийняття інвестиційних рішень досить складний і вимагає серйозного обґрунтування його ефективності. Алгоритм такого обґрунтування або формальний доказ ефективності використання ресурсів, активів, інвестицій включається в поняття інвестиційного проектування. Реальні інвестиції оформляються у вигляді так званого інвестиційного проекту (далі за текстом ІП). Інвестиційний проект – комплекс взаємозв'язаних заходів, розроблених для досягнення певної мети впродовж певного часу при встановлених ресурсних обмеженнях. На практиці ІП трактується як набір документації, що містить два крупні блоки документів: – документально оформлене обґрунтування економічної доцільності, обсягу і термінів здійснення капітальних вкладень, включаючи необхідну проектно-кошторисну документацію, розроблену відповідно до законодавства України і затверджену в установленому порядку стандартами (нормами і правилами); – бізнес-план як опис практичних дій щодо здійснення інвестицій. Метою даної роботи є закріплення студентами теоретичних знань у галузі інвестиційного проектування і набуття практичних навичок з розробки, аналізу і реалізації основних розділів бізнес-плану інвестиційних проектів. У першому теоретичному розділі відповідно до варіанта (номер варіанта надається за останньою цифрою залікової книжки) студент відповідає на поставлене питання. У другому розділі обґрунтовується концепція реального ІП, наводяться його основні характеристики, орієнтири подальшого розвитку підприємства, доцільність інвестування і розробляються основні розділи бізнес-плану ІП. У процесі виконання роботи студент повинен знати: – напрями інвестиційної політики держави, фірми; – стадії інвестиційної діяльності; – зміст і процедуру бізнес-планування; – ступені ризику інвестиційних проектів; – методи оцінки і аналізу бізнес-планів ІП; – основні критерії, що використовуються в оцінці проектів, сфера їх використання; – джерела фінансування; – дивідендну політику; – структуру інвестиційного проекту і методику розрахунку його розділів. Студент повинен вміти: – розробляти основні розділи бізнес-плану ІП; – застосовувати різні методи оцінки і аналізу ІП в умовах ризику; – здійснювати аналіз ІП; – оцінювати реальну величину необхідних інвестицій; – формулювати послідовність дій з досягнення поставлених цілей; – розраховувати потребу компаній у фінансових ресурсах; – складати прогнозні витрати; – планувати прибуток і його розподіл; – працювати з фінансовою звітністю. Роботу виконують за допомогою комп’ютера або пишуть розбірливим почерком на одному боці аркуша білого паперу формату А-4. Поля: зверху, знизу й ліворуч – не менше 20 мм, праворуч – 15 мм. Обсяг роботи – до 20 сторінок. Розмір шрифту – 14 кегль, текст друкується через 1,5 інтервали. Нумерують сторінки арабськими цифрами знизу посередині. Титульний аркуш є першою сторінкою, він включається до загальної нумерації сторінок, але на ньому номер сторінки не ставлять. 1. ІНВЕСТИЦІЙНЕ ПРОЕКТУВАННЯ: СУТНІСТЬ, ПРОБЛЕМИУ табл. 1.1 наведено перелік теоретичних питань, на які повинен дати відповідь студент згідно із заданим варіантом. Таблиця 1.1 – Теоретичні питання

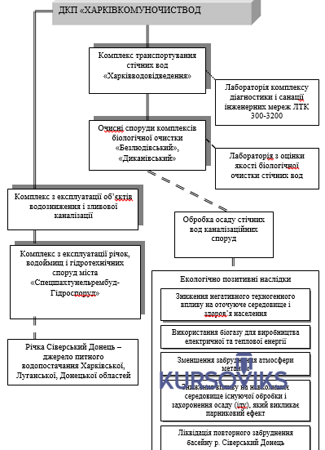

2. ВКАЗІВКИ ДО РОЗРОБКИ ОСНОВНИХ РОЗДІЛІВ БІЗНЕС-ПЛАНУ ІНВЕСТИЦІЙНОГО ПРОЕКТУ ГОСПОДАРЮЮЧОГО СУБ'ЄКТА2.1. Загальні положенняМетодичні вказівки до виконання другого розділу роботи є практичним керівництвом з розробки конкретного бізнес-плану ІП відповідно до варіанта. Об'єктом проектування є державне комунальне підприємство «Харківкомуночиствод». У рамках реалізації ринкової стратегії галузі можна розробити мінімум три сценарії реформування каналізаційного господарства міста: пасивний, помірний та інтенсивний. Особливість пасивного сценарію полягає в тому, що заходи здійснюються лише за рахунок ресурсів підприємств. Особливістю помірного сценарію є те, що необхідні заходи здійснюються з урахуванням можливостей бюджету підприємства, соціальної політики адміністрації міста і, частково, пропозицій потенційних інвесторів. Інтенсивний сценарій розвитку вимагає здійснення заходів з урахуванням інвестиційної політики державної адміністрації міста і позицій потенційних інвесторів. Відповідно до «Програми реформування і розвитку житлово-комунального господарства на 2002–2005 рр. і на період до 2010 р.» підприємство «Харківкомуночиствод» приступило до реалізації інтенсивного сценарію свого розвитку. У 2003 р. рішенням облдержадміністрації і міськвиконкому м. Харкова затверджено інвестиційний проект «Вдосконалення системи мулового господарства каналізаційних очисних споруд м. Харкова». У зв'язку з цим виникає необхідність зупинитися на деяких основних положеннях інвестиційного проектування. Основу інвестиційної діяльності підприємства складає реальне інвестування. Саме цей напрям інвестиційної діяльності дозволяє підприємству розвиватися найвищими темпами, освоювати нові види продукції і підвищувати її якість, успішно проникати на нові товарні й регіональні ринки. На більшості підприємств реальне інвестування є в сучасних умовах єдиним напрямом інвестиційної діяльності. Через довготривалий характер і масштабність фінансових ресурсів для здійснення інвестиційної діяльності прямі інвестиційні рішення пов'язані з підвищеними ризиками. Ці обставини, зважаючи на їх величезну соціально-економічну значущість, стали предметом фундаментальних досліджень, породивши науковий напрям – інвестиційне проектування. Реальне інвестування здійснюється підприємством в різноманітних формах (рис. 2.1). Рис. 2.1 – Основні форми реального інвестування 1. Придбання цілісних майнових комплексів – інвестиційна операція крупних підприємств, що забезпечує галузеву, товарну або регіональну диверсифікацію їх діяльності. Ця форма реальних інвестицій забезпечує «ефект синергізму», який полягає в зростанні сукупної вартості активів обох підприємств (порівняно з їх балансовою вартістю) за рахунок можливостей більш ефективного використання їх загального фінансового потенціалу, взаємодоповнення технологій і номенклатури продукції, що випускається, можливостей зниження рівня операційних витрат, сумісного використання збутової мережі на різних регіональних ринках та інших аналогічних чинників (цей ефект реально реалізує парадоксальну формулу «2+2=5». У зв'язку із здійснюваним процесом приватизації, а також банкрутством окремих підприємств придбання цілісних майнових комплексів одержує все більший розвиток. 2. Нове будівництво – інвестиційна операція, пов'язана з будівництвом нового об'єкта із закінченим технологічним циклом за індивідуально розробленим або типовим проектом на територіях, що спеціально відводяться. До нового будівництва підприємство вдається при кардинальному збільшенні обсягів своєї операційної діяльності в майбутньому періоді, її галузевої товарної або регіональної диверсифікації (створення філіалів, дочірніх підприємств і т.ін.). 3. Реконструкція – інвестиційна операція, пов'язана з істотним перетворенням всього виробничого процесу на основі сучасних науково-технічних досягнень. Її здійснюють відповідно до комплексного плану реконструкції підприємства в цілях радикального збільшення його виробничого потенціалу, істотного підвищення якості продукції, що випускається, упровадження ресурсозберігаючих і тощо. У процесі реконструкції може здійснюватися розширення окремих виробничих будівель і приміщень (якщо нове технологічне устаткування не може бути розміщено в діючих приміщеннях); будівництво нових будівель і споруд того ж призначення замість ліквідованих на території діючого підприємства, подальша експлуатація яких з технологічних або економічних причин визнана недоцільною. 4. Модернізація – інвестиційна операція, пов'язана з удосконаленням і приведенням активної частини виробничих основних фундацій до стану, що відповідає сучасному рівню здійснення технологічних процесів, шляхом конструктивних змін основного парку машин, механізмів і устаткування, яке використовується підприємством у процесі операційної діяльності. 5. Оновлення окремих видів устаткування – інвестиційна операція, пов'язана із заміною (у зв'язку з фізичним зносом) або доповненням (у зв'язку із зростанням обсягів діяльності або необхідністю підвищення продуктивності праці) наявного парку устаткування окремими новими видами, що не змінюють загальної схеми здійснення технологічного процесу. Оновлення окремих видів устаткування характеризує в основному процес простого відтворювання активної частини виробничих основних фондів. 6. Інноваційне інвестування в нематеріальні активи – інвестиційна операція, направлена на використовування в операційній та інших видах діяльності підприємства нових наукових і технологічних знань для досягнення комерційного успіху. Інноваційні інвестиції в нематеріальні активи здійснюються в двох основних формах: а) шляхом придбання готової науково-технічної продукції та інших прав (придбання патентів на наукові відкриття, винаходи, промислові зразки і товарні знаки; придбання ноу-хау; придбання ліцензій на франчайзинг тощо); б) шляхом розробки нової науково-технічної продукції (як в рамках самого підприємства, так і на його замовлення відповідними інжиніринговими фірмами). Здійснення інноваційного інвестування в нематеріальні активи дозволяє істотно підвищити технологічний потенціал підприємства у всіх сферах його господарської діяльності. 7. Інвестування приросту запасів матеріальних оборотних активів – інвестиційна операція, направлена на розширення обсягу оборотних операційних активів підприємства, що використовуються, забезпечуючи тим самим необхідну пропорційність (збалансованість) в розвитку необоротних і оборотних операційних активів в результаті здійснення інвестиційної діяльності. Вибір конкретних форм реального інвестування підприємства визначається задачами галузевої, товарної і регіональної диверсифікації його діяльності (направленими на розширення об'єму операційного доходу), можливостями упровадження нових ресурсо- і працезберігаючих технологій (направленими на зниження рівня операційних витрат), а також потенціалом формування інвестиційних ресурсів (грошових або інших активів, що залучаються для здійснення вкладень в об'єкти реального інвестування). Всі форми намічених реальних інвестицій підприємства розглядаються як сукупність його реальних інвестиційних проектів. Підготовка таких проектів до реалізації вимагає попереднього обґрунтування доцільності їх здійснення і ефективності, що досягається. Для крупних реальних інвестиційних проектів обґрунтовування доцільності їх реалізації пов'язано з розробкою бізнес-планів. Бізнес-план є стандартизованим по основних параметрах документом, в якому детально обґрунтовується концепція призначеного до реалізації реального інвестиційного проекту і подаються основні його характеристики. Необхідність розробки бізнес-плану реального інвестиційного проекту зв'язана з тим, що в сучасних економічних умовах підприємства не можуть забезпечити свій стратегічний розвиток тільки за рахунок внутрішніх фінансових ресурсів і привертають на інвестиційні цілі значні об'єми зовнішнього фінансування. У той же час будь-який крупний сторонній інвестор повинен мати чітке уявлення про стратегію проекту; його масштаби; найважливіші показники маркетингової, економічної і фінансової результативності; об'єми необхідних інвестиційних витрат і терміни їх повернення. Розроблений бізнес-план реального інвестиційного проекту дозволяє спочатку власникам і менеджерам підприємства, а потім і стороннім інвесторам всебічно оцінити доцільність його реалізації і очікувану ефективність. 2.2. Розробка основних розділів бізнес-плану інвестиційного проекту «Вдосконалення системи мулового господарства каналізаційних очисних споруд м. Харкова. Перша черга – впровадження екологічних технологій»Розділи бізнес-плану даного проекту мають наступну структуру: Резюме 1. Цілі бізнес-плану 2. Підприємство 3. Інвестиційний задум 4. Джерела і об'єкти інвестицій 5. Розрахунок повернення товарного кредиту 6. Ринок споживачів послуг і прогнозування обсягів послуг, що надаються 7. Розрахунок витрат і прибутку на період інвестування проекту 8. Розрахунок показників ефективності інвестиційного проекту 9. Ризик в оцінці доцільності інвестицій 2.2.1. РезюмеБізнес-план призначений для потенційних інвесторів, через яких, як правило, щодня проходить не один бізнес-план. Вони хочуть з'ясувати: – у чому суть вашого проекту і його потенційна ефективність; – хто і як реалізовуватиме проект; – скільки грошей ви просите і джерело(а) фінансування; – як збираєтесь повертати позикові кошти; – яке забезпечення позики можете представити. З перших слів вони повинні переконатися в економічній ефективності й реалізованості проекту. Основна вимога до резюме – простота і лаконічність викладу, мінімум спеціальних термінів. Обсяг не повинен перевищувати 2–3 друкарські сторінки. Рекомендується складати резюме після закінчення розробки бізнес-плану ІП. У резюме даної роботи слід вказати: 1. Назву проекту 2. Галузь 3. Найменування підприємства 4. Перелік основних видів діяльності 5. Короткий опис проекту 6. Розмір інвестицій або вартість проекту 7. Джерела і умови інвестування, напрями використовування кредитів 8. Плани повернення позикових коштів 9. Основні показники ефективності проекту: – чистий дисконтований дохід з урахуванням ризиків NPV; – індекс прибутковості PI; – термін окупності; – дисконтна ставка. 2.2.2. Цілі бізнес-плануУ процесі інвестиційного проектування першочерговим є визначення мети проекту. Мета проекту – це доказовий результат і задані умови реалізації загального завдання проекту. Цілі проекту повинні бути чітко визначені: вони повинні мати зрозумілий сенс; результати, одержувані у процесі досягнення мети, повинні бути вимірюваними, а задані обмеження і вимоги повинні бути здійсниними. Студент повинен сформулювати цілі й завдання проекту. У цьому розділі слід також показати індивідуальні інтереси учасників реалізації інвестиційних бізнес-проектів: – менеджерам фірм; – міським властям; – інвесторам; – діловим партнерам; – місту. 2.2.3. ПідприємствоУ даному розділі слід вказати: – повну назву організації; – юридичну адресу; – форму власності; – відомості про керівництво підприємства; – мету діяльності і коло вирішуваних завдань. Експлуатація системи водовідведення м. Харкова здійснюється державним комунальним підприємством каналізаційного господарства «Харківкомуночиствод». Власником підприємства є Харківська міська рада. Підприємство володіє правами юридичної особи, має самостійний баланс, розрахункові та інші рахунки в установах банків, печатку і бланки зі своїм найменуванням. Метою діяльності підприємства є здійснення виробничої, науково-дослідної і комерційної діяльності для більш повного і якісного задоволення потреб населення, народного господарства в комунальних послугах, підвищення рівня реальних доходів працівників на основі надання трудовому колективу більшої самостійності в ухваленні рішень, посилення зацікавленості й відповідальності за кінцеві результати з метою отримання відповідного прибутку. Для реалізації поставлених цілей підприємство вирішує широке коло завдань, основними з яких є: – прийом, відведення, перекачування і повне біологічне очищення стічної рідини, що надходить від населення, комунально-побутових і промислових підприємств міста Харкова; – експлуатація магістральних колекторів зливової мережі і об'єктів водозниження м. Харкова, не включаючи дощоприймачі, поперечники і відкриті канали; – експлуатація і утримання в належному стані водних об'єктів міста; – безаварійна експлуатація в заданому режимі каналізаційних мереж і споруд міста та значний ряд інших. Для виконання завдань, покладених на підприємство, до його складу входять провідні відособлені підрозділи: – Комплекс «Харківводовідведення» (КХВВ) – Комплекс біологічного очищення «Диканівський» (КБОД) – Комплекс біологічного очищення «Безлюдівський» (КБОБ) – Комплекс з експлуатації об'єктів водозниження і зливової каналізації – Комплекс «Спецшахттунельрембуд – Гідроспоруди». Структура підприємства «Харківкомуночиствод» представлена на рис.2.2. 2.2.4. Інвестиційний задумКористуючись додатковими джерелами, слід викласти: – існуючу проблему; – цілі бізнес-плану ІП; – очікувані технологічні (технічні) результати проекту; – завдання підприємства в інвестиційний період. Рис. 2.2 – Структура підприємства і напрямки його діяльності із захисту навколишнього середовища регіону відповідно до інвестиційного проекту 2.2.5. Джерела і об'єкти інвестиційУ даному розділі розглядаються об'єкти інвестицій і джерела фінансових коштів. У табл. 2.1 задано напрями, обсяги й джерела фінансування ІП відповідно до варіантів. Користуючись даними табл. 2.1, студент заповнює табл. 2.2 «Джерела коштів і напрям інвестицій проекту», а також табл. 2.3 «Порядок виплат кредитних коштів (за товарним кредитом) », описує умови інвестування. Оцінка обсягу інвестиційних витрат повинна охоплювати всю сукупність ресурсів, пов'язаних з реалізацією проекту, що використовуються. Таблиця 2.2 – Джерела коштів і напрям інвестицій

За курсом НБУ приймається ставка одного долара, що дорівнює_______грн. на момент розробки бізнес-плану. Загальна вартість проекту (1-а черга) ____________тис. $. Вартість інвестиційного проекту складається із залучених (кредитних) коштів; коштів за рахунок місцевого бюджету; власних коштів ДКП «Харківкомуночиствод». Таблиця 2.1 – Вихідні дані (напрями, обсяги й джерела фінансування ІП відповідно до варіантів)

Продовження табл. 2.1

Основними джерелами фінансування проекту є власні кошти ДКП у розмірі _____________ тис. $. Відповідно до рішення сесії Харківської міськради з бюджету виділено _____________тис. $. Товарний кредит надає фірма “Вестфалія-сепаратор Умвельттехнік” (Німеччина) в розмірі ____________ тис. $ . Умови інвестора: – термін кредиту – 5 років; – кредитна ставка – 7% річних; – видача кредиту: єдиноразово, в перший рік реалізації проекту; – погашення кредиту: починаючи з першого року реалізації проекту в сумах, заявлених інвестором; – напрям витрат кредиту – на закупівлю устаткування. Таблиця 2.3 – Порядок виплат кредитних коштів (за товарним кредитом)

2.2.6. Розрахунок повернення товарного кредитуІнвестиції є довгостроковими вкладеннями, вони проводяться відповідно до загальної стратегії розвитку компанії. У табл. 2.4 слід провести прогнозний розрахунок повернення кредиту, тобто розрахувати: борг на початок кожного року, виплачувані відсотки за кредит, суми, що йдуть на погашення основної суми кредиту, і в результаті підрахувати борг на початок наступного року. Розрахунок проводять, виходячи з умов і вимог інвестора. Таблиця 2.4 –Розрахунок повернення товарного кредиту, тис. грн.

2.2.7. Ринок споживачів послуг і прогнозування обсягів послуг1. Потенційними споживачами послуг підприємства є: 1) населення; 2) промислові підприємства; 3) комунально-побутові підприємства; 4) сільськогосподарські підприємства. 5) інші. 2. Географічний ареал: м. Харків. 3. Прогнозування обсягів послуг, що надаються. Для прогнозування обсягів послуг, що надаються, слід за даними табл. 2.5 проаналізувати обсяги каналізаційних викидів і екстраполювати тенденцію, побудувавши відповідний графік. Таблиця 2.5 – Обсяги каналізаційних викидів за останні 12 років, тис. куб. м

Студентам слід провести аналіз заявленої в результаті реалізації першої черги ІП виробничої потужності, порівнявши її з обсягами викидів, тобто визначити пропускну спроможність очисних споруд. Зробити висновки. У табл. 2.6 показані етапи досягнення проектної потужності і ступінь її завантаження на період інвестування. Користуючись цими даними, заповнюємо табл. 2.7. Досягнення виробничої потужності є обсягом послуг, що надаються з очищення стічних вод. Таблиця 2.6 – Досягнення проектних потужностей і ступінь їх завантаження, %

Таблиця 2.7 – Досягнення виробничої потужності (обсягу послуг, що надаються) в тис. м3

2.2.8. Розрахунок витрат і прибутку на період інвестування проекту1. Визначення структури витрат підприємства У табл. 2.8 представлений розрахунок структури витрат і ціни 1 м3 зневоднених стічних вод на період інвестування, а в табл. 2.9 – її порівняння з витратами на 1 м3 при існуючому, механічному зневодненні стічних вод. Таблиця 2.8 – Витрати на зневоднення 1 м3 стічних вод за період інвестування проекту, грн.

Продовження табл. 2.8

Таблиця 2.9 – Динаміка собівартості зневоднення 1 м3 стічних вод до і після проекту, грн.

Студентам необхідно обґрунтувати причини значного підвищення витрат на зневоднення 1 м3 стічних вод за проектом, сформувати цінову політику, що приймається, на період інвестування. У табл. 2.10 слід розрахувати прогнозовані обсяги послуг, що надаються, а в табл. 2.11 – річні поточні витрати на інвестиційний період. Таблиця 2.10 – Розрахунок прогнозованих обсягів послуг, що надаються, на період інвестування

Таблиця 2.11 – Річний обсяг витрат і вартість послуг на період інвестування, грн.

Оцінка беззбитковості проекту проводиться за допомогою показників операційного аналізу: порогу рентабельності, валової маржі, сили дії операційного важеля, запасу фінансової міцності (табл. 2.12). Таблиця 2.12 – Розрахунок порогу рентабельності й запасу фінансової міцності, тис. грн.

Слід провести розрахунки й зробити висновки. 2.2.9. Розрахунок показників ефективності інвестиційного проектуУ процесі реального інвестування оцінка ефективності інвестиційних проектів є найвідповідальнішим етапом. Від того, наскільки об'єктивно і всебічно проведена ця оцінка, залежать терміни повернення вкладеного капіталу, варіанти альтернативного його використовування, додатково потік прибутку підприємства, що генерується, в майбутньому періоді. Ця об'єктивність і всебічність оцінки ефективності інвестиційних проектів великою мірою визначається використанням сучасних методів її проведення. Нижче наведені базові принципи й методологічні підходи, що використовуються в сучасній практиці оцінки ефективності реальних інвестиційних проектів: 1. Оцінка ефективності реальних інвестиційних проектів повинна здійснюватися на основі зіставлення об'єму інвестиційних витрат, з одного боку, і сум, і термінів повернення інвестованого капіталу, з іншого. Це загальний принцип формування системи оцінних показників ефективності, відповідно до якого результати будь-якої діяльності повинні бути зіставлені з витратами (застосованими ресурсами) на її здійснення. Стосовно інвестиційної діяльності він реалізується шляхом зіставлення прямого і поворотного потоків капіталу, що інвестується. 2. Оцінка об'єму інвестиційних витрат повинна охоплювати всю сукупність ресурсів, пов'язаних з реалізацією проекту, що використовуються. В процесі оцінки повинні бути враховані всі прямі і непрямі витрати грошових коштів (власних і позикових), матеріальних і нематеріальних активів, трудових і інших видів ресурсів. 3. Оцінка повернення капіталу, що інвестується, повинна здійснюватися на основі показника «чистого грошового потоку». Цей показник формується за рахунок сум чистого прибутку і амортизаційних відрахувань у процесі експлуатації інвестиційного проекту. 4. У процесі оцінки суми інвестиційних витрат і чистого грошового потоку повинні бути обов'язково приведені до теперішньої вартості. Це зв'язано з тим, що процес інвестування в більшості випадків здійснюється не одномоментно, а проходить ряд етапів. Тому, за винятком першого етапу, всі подальші суми інвестиційних витрат повинні приводиться до теперішньої вартості (з диференціацією кожного подальшого етапу інвестування). Так само повинна приводитися до теперішньої вартості і сума грошового потоку (по окремих етапах його формування). 5. Вибір дисконтної ставки в процесі приведення окремих показників до теперішньої вартості повинен бути диференційований для різних інвестиційних проектів. В процесі такої диференціації повинні бути враховані рівень ризику, ліквідності та інші індивідуальні характеристики реального інвестиційного проекту. При змішаному капіталі (в даному випадку власні позикові кошти в різних поєднаннях) слід знаходити норму дисконту як середньозважену вартість капіталу WACC. WACC = We * Ke + Wd * Kd, (2.1) де We – частка власного капіталу в структурі капіталу; Wd – частка позикового капіталу в структурі капіталу; Ke – вартість власного капіталу у відсотках; Kd – вартість позикового капіталу у відсотках. За допомогою табл. 2.13 слід визначити структуру капіталу. Таблиця 2.13 – Розрахунок середньозваженої вартості інвестованого капіталу

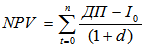

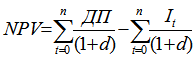

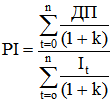

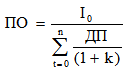

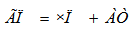

За формулою і даними таблиці необхідно провести потрібні розрахунки. За значенням WACC підприємство може ухвалювати рішення, очікувана рентабельність яких повинна бути не нижче за розраховане значення. З урахуванням вищевикладених принципів розглянемо методи оцінки ефективності реальних інвестиційних проектів на основі різних показників: 1. Чистий приведений дохід (ЧПД), або чистий дисконтований дохід (ЧДД), або чиста приведена вартість (ЧПВ), або net present value (NPV) – дозволяє одержати найбільш очікувану характеристику результату інвестування, тобто його кінцевий ефект в абсолютній сумі. NPV інвестиційного проекту – це різниця між сумою теперішньої (теперішнього часу) вартості грошових потоків від інвестицій в кожний період часу і теперішньої (теперішнього часу) вартості самих інвестицій: де, I0 – поточна (теперішній час) вартість первинних інвестицій в проект; ДП – грошовий потік у період t; d – необхідна ставка прибутковості інвестицій; n – тривалість інвестиційного періоду. Якщо інвестиції вкладаються у проект не одноразово в період 0, а і в інші періоди, то в цьому разі формула має вигляд: де, It – грошові інвестиційні потоки в час t. Якщо NPV > 0 – це означає, що норма прибутковості проекту перевищує необхідну ставку прибутковості інвестицій (ставку дисконту). Якщо NPV = 0, то норма прибутковості проекту рівна необхідній ставці. якщо NPV < 0, то прибутковість проекту очікується менше необхідної ставки. Таким чином, за критерієм NPV можуть бути визнані доцільними проекти, NPV, що мають >= 0. 2. Індекс прибутковості ІП (прибутковості ІД) інвестиційного проекту (profitability index PI) – це відношення поточної вартості грошових надходжень від проекту після оподаткування до поточної вартості інвестицій: Тут ІП (ІП, РI) – це міра прибутковості проекту на одну грошову одиницю інвестицій. Якщо ІП>1, проект розглядається, оскільки він має позитивну чисту поточну вартість. 3. Період окупності інвестицій визначається як відношення теперішніх (поточних) інвестицій до середньорічної вартості дисконтованих грошових потоків. Основним показником в оцінці ефективності інвестиційного проекту є величина грошового потоку (ГП). Грошовий потік в інвестиційному проектуванні означає різницю між основними грошовими надходженнями і витратами, характеризує ефективність інвестицій у вигляді грошових коштів, що повертаються інвестору. Річний грошовий потік знаходимо за формулою: де, ЧП – чистий прибуток; АТ – сума річних амортизаційних відрахувань. Амортизаційні відрахування каналізаційного господарства не несуть в собі відтворювальні функції так, як в інших галузях промисловості. Зношеність основних фондів складає приблизно 70%. Амортизаційні відрахування не в змозі компенсувати необхідні витрати не тільки на ремонт, але і на експлуатацію відповідних споруд. В зв'язку з цим амортизаційні відрахування не включені в чистий грошовий потік. Чистий грошовий потік сформований на чистому прибутку. У розрахунках також враховано, що відповідно до Закону України «Про спеціальний режим інвестиційної діяльності на території м. Харкова», в процесі інвестування податок на прибуток пільгується в розмірі _____доларів. За 5 років реалізації проекту це складе:__________ Відповідно до умов кредитування та інвестування кошти місцевого бюджету в розмірі ________тис. грн. йдуть на погашення кредиту. Результати заносятьу таблиці 2.14, 2.15. Таблиця 2.14 – Потік грошових коштів інвестиційного проекту, тис. грн.

Таблиця 2.15 – Розрахунок поточної вартості грошових потоків, тис. грн.

NPV = ____________ PI = ______________ ПО = _____________ 2.2.10. Ризик в оцінці доцільності інвестиційІнвестиційні рішення ухвалюється з урахуванням багатьох чинників: політичних, соціальних, технологічних (нестабільність технології, відхилення фактичних параметрів роботи устаткування і споруд від запроектованих, ускладнення технологічних потоків і т.п.), економічних (незабезпеченість виробництва матеріалами, енергетичними і трудовими ресурсами, зниження об'єму і якісних показників продукції проти очікуваних, зростання витрат і т.п.), ринкових (зміна тарифів на послуги і т.д.). При ухваленні рішення про доцільність того або іншого інвестиційного проекту необхідно враховувати безліч чинників у формі ризику, що передбачається. Нижче наводяться деякі чинники ризику, що зустрічаються найчастіше і можуть впливати на кінцеві результати інвестиційного проекту. А. Ризики, що належать до загальної ситуації в Україні: – політична нестабільність; – існуюча і майбутня правова база для інвестицій; – перспективи економіки в цілому; – фінансова нестабільність (можливі зміни в оподаткуванні, інфляція тощо); – труднощі з легалізацією прибутку. Б. Ризики періоду проектування будівництва: – підвищення ставок за позицією; – збільшення терміну будівництва; – невиконання термінів введення в дію виробничих потужностей; – невідповідність проекту специфікації; – невідповідність один одному проектної калькуляції і фактичної вартості будівництва. В. Ризики експлуатаційного періоду: – підвищення поточних витрат; – зрив графіків поставок сировини, матеріалів, технологічного устаткування, паливно-енергетичних ресурсів; – нові вимоги щодо екології; – нестача трудових ресурсів; – зміна умов транспортування. В інвестиційному проекті ризик – невизначеність, нестабільність – вимірюється із застосуванням методу еквівалента надійності. При цьому грошовий потік розподіляється на надійну і ризиковану частини. Грошові потоки переводяться в надійні (безпечні), потім дисконтуються за безпечною ставкою. Фахівці Британського національного банку рекомендують для України вибирати ставку дисконту в діапазоні 0,15–0,20 (тобто 15–20%). Розрахунок еквівалента надійності наведений в табл. 2.16. Таблиця 2.16 –Оцінка ризику проекту із застосуванням методу еквівалента надійності

Показники ефективності інвестиційного проекту з урахуванням ризику мають вигляд: NPV ризик_____________; PI ризик_______________; Період окупності (ПО)_______________ Слід зробити висновки про доцільність інвестування грошових коштів у даний проект. СПИСОК ЛІТЕРАТУРИБазова 1. Анискин Ю. П. Управление инвестициями: учеб. пособ. / Ю. П. Анискин. - М.: ИКФ Омега-Л, 2002. – 167 с. 2. Блех Ю., Гетце У. Инвестиционные расчеты: Модели и методы оценки инвестиционных проектов: Пер. с англ. — Калиниград: Янтарный сказ, 2000. – 414 с. 3. Буянов В. П. Управление рисками (рискология) / Буянов В. П., Кирсанов К. А., Михайлов Л. А. – М.: Экзамен, 2002.— 384 с. 4. Докієнко Л. М. Інвестиційний менеджмент: навч. посіб. / Л. М. Докієнко, В. В. Клименко, Л. М. Акімова. – К.: Академвидав, 2011. – 408 с. 5. Інвестування: навч. посіб. В. M. Гриньова, В. О. Коюда, T. I. Лепейко, О. П. Коюда / Під заг. ред. В. М. Гриньової. – 2-ге вид., допрац. і доп. – X.: ВД "Інжек", 2004. – 404 с. 6. Інвестиційний менеджмент / В. М. Гриньова, В. О. Коюда, Т. І. Лепейко, О. П. Коюда, Ю. М. Великий / Під заг. ред. Гриньової В. М. / ВД "Інжек", 2004. – 368 с. 7. Коюда В. О., Лепейко Т. І., Коюда О. П. Основи інвестиційного менеджменту: навч. посіб. / Коюда В. О., Лепейко Т. І., Коюда О. П. – К.: Кондор, 2008. – 340 с. 8. Польшаков В. І., Ткаленко Н. В. Інвестиційний менеджмент: навч. посіб. / В. І. Польшаков, Н. В. Ткаленко. – К.: Кондор, 2009. – 172 с. 9. Управление инвестициями: В 2-х т. Т. 2 / В. В. Шеремет, В. М. Павлюченко, В. Д. Шапиро и др. – М.: Высшая школа, 1998. – 512 с. 10. Управление проектами. Справочное пособие / И. И. Мазур, В. Д. Шапиро и др. / Под ред. И. И. Мазура, В. Д. Шапиро. – М.: Высшая школа, 2001. – 875 с. 11. Управление рисками в рыночной экономике. / В. Н. Вяткин, В. А. Гамза, Ю.Ю. Екатиринославский, Дж. Дж. Хэмтон. – М.: ЗАО «Издательство «Экономика», 2002. – 196 с. 12. Фабоцци Ф. Управление инвестициями: Пер. с англ. – М.: ИНФРА-М, 2000. - 932 с. 13. Шевчук В. Я., Рогожин П. С. Основи інвестиційної діяльності. / В. Я. Шевчук, П. С. Рогожин. – К.: Генеза, 1997. – 384 с. 14. Шарп У., Александер Г., Бэйли Дж. Инвестиции: Пер. с англ. – М.: ИНФРА-М, 1997. – 1024 с. Допоміжна 1. Господарський кодекс України // Офіційний вісник України. – № 11. – 2003 р. – С. 303-458. 2. Закон України "Про цінні папери та фондову біржу". // Відомості Верховної Ради України. – 1991. – №38. – С. 1069–1083. 3. Закон України "Про інвестиційну діяльність" // Відомості Верховної Ради України. – 1991. – №47. – С. 1351–1359. 4. Закон України "Про іноземні інвестиції" // Відомості Верховної Ради України. – 1992. – №26. – С. 818–832. 5. Інвестування: навч. посіб. / ГриньоваВ. М., Коюда В. О., Лепейко Т. І., Коюда О. П. / Під заг. ред. д-ра екон. наук, проф. В. М. Гри ньової. – 2-ге вид., допрац. і доп. – X.: ВД "Інжек", 2004. – 404 с. 6. Інвестиційний менеджмент / Гриньова В. М., Коюда В. О., Лепейко Т. І., Коюда О. П., Великий Ю. М. – 2-ге вид., допрац. і доп. – X.: ВД "Інжек", 2005. – 664 с. 7. Крутик А. Б., Никольская Е. Г. Инвестиции и экономическиий рост предпринимательства. / А. Б. Крутик, Е. Г. Никольская – СПб.: Изд-во "Лань", 2000. – 544 с. 8. Лялин В. А., Воробьев П. В. Ценные бумаги и фондовая биржа. / В. А. Лялин, П.В. Воробьев. – М.: Филинъ, 1998. – 232 с. 9. Махмудов А. Г. Инвестиционная политика и управление. / А. Г. Махмудов. – Донецк: Донбасс, 2000. – 592 с. 10. Норткотт Д. Принятие инвестиционных решений // пер. с англ. под ред. А. Н. Шохина. – М.: Банки и биржи, ЮНИТИ, 1997. – 248 с. 11. Савчук В. П., Прилипко С. И., Величко Е. Г. Анализ и разработка инвестиционных проектов: Учебное пособие. / В. П. Савчук, С. И. Прилипко, Е. Г. Величко. – К.: Абсолют – В, Эльга, 1999. – 304 с. 12. Тьюлз Р., Брэдли Э., Тьюлз Т. Фондовый рынок. Пер с англ. – М.: ИНФРА. – М., 1997. – 648 с. РЕЦЕНЗІЯна методичні вказівки до виконання до виконання курсової роботи із дисципліни «Інвестиційний менеджмент» Методичні вказівки розроблено авторами з тією метою, щоб допомогти визначити та зрозуміти основні методи та засоби прийняття управлінських рішень у інвестиційній діяльності. У вказівках наведені змістовні модулі з вивчення дисципліни „Інвестиційний менеджмент ”, а також зміст щодо виконання та написання курсової роботи з дисципліни «Інвестиційний менеджмент». В умовах ринкової економіки процес прийняття інвестиційних рішень досить складний і вимагає серйозного обґрунтування його ефективності. Алгоритм такого обґрунтування або формальний доказ ефективності використання ресурсів, активів, інвестицій включається в поняття інвестиційного проектування. Метою даної роботи є закріплення студентами теоретичних знань в області інвестиційного проектування і придбання практичних навичок з розробки, аналізу і реалізації основних розділів бізнес-плану інвестиційних проектів. Методичні вказівки розроблено згідно з навчальним робочим планом і робочою та навчальною програмами з курсу "Інвестиційний менеджмент". Рекомендую методичні вказівки до видання. Доцент кафедри План-заявкана видання інструктивно-методичної літератури кафедрою менеджменту Харківського національного університету будівництва і архітектури на 2014-2015 навчальний рік Кількість найменувань –1 екз. Обсяг – 36 с. Тираж – 100 екз.

Затверджено на засіданні кафедри менеджменту протоколом № 15 від 12. 05. 2014 р. Зав.каф.менеджменту проф. Т. Є. Андрєєва З повагою ІЦ "KURSOVIKS"! |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

, (2.2)

, (2.2) , (2.3)

, (2.3) . (2.4)

. (2.4) . (2.5)

. (2.5) , (2.6)

, (2.6)